BTC/HKD+1.75%

BTC/HKD+1.75% ETH/HKD+0.94%

ETH/HKD+0.94% LTC/HKD+1.61%

LTC/HKD+1.61% ADA/HKD+1.65%

ADA/HKD+1.65% SOL/HKD+1.71%

SOL/HKD+1.71% XRP/HKD+1.34%

XRP/HKD+1.34%編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。目前傳統金融市場投資模式已從主動轉向了被動型,截至2020年初,指數基金管理的資產超過10萬億美元。這一轉變也非常有可能發生在目前以主動投資為主的數字貨幣市場。也就是說ETF等指數基金非常值得關注,除了DeFiPulseIndex外,IndexCooperative,Synthetix和PieDAO也已經發布了自有的DeFi指數,目前已有超過2400萬美元的資金通過DeFiPulseIndex投資到DeFi資產中。未來還可能出現更多ETF指數,并且還需要出現類似傳統金融基金評級的“晨星評級”這樣的評級機制。那么如何更科學的評估一個數字資產投資組合的收益和風險呢?本文給出了兩個維度,結合著兩個維度甚至可以設計出一個適合區塊鏈資產的自動化的“晨星評級”:不相關資產:組合中的成分資產之間的相關性越小,組合整體的收益期望值越高;平等風險承擔:成分資產帶來的風險占組合整體風險的比例,與成分資產占組合份額比例相比,是否存在較大偏差,偏差越大整體風險越高。在過去的十年中,傳統金融市場的投資模式已急劇轉向被動投資。截至2020年初,指數基金管理的資產超過10萬億美元,這是由低收費、廣泛的市場敞口和多樣化等特點驅動的。然而,根據指數的構建方法,可能會出現集中風險,并減少多樣化,從而增加工具的整體風險。指數基金與向被動投資的轉變

Braavos錢包推出多所有者賬戶功能,并已開源:7月26日消息,Starknet 生態自托管錢包 Braavos 宣布推出多所有者賬戶(Multi-Owner Account)新功能,并已開源。Braavos 表示,MOA 旨在利用賬戶抽象的力量以促進協作式鏈上交易管理,從而為 Starknet 生態團隊解鎖了協同控制、動態所有者結構、加強安全、自主 Gas 支付以及無縫 dApp 集成等優勢。[2023/7/26 15:58:57]

指數基金是一種共同基金或交易所交易產品,目的是提供對金融市場指數收益的直接敞口。許多投資者之所以會使用指數基金,是因為其消除了主動管理的復雜性,并通過提供廣泛的市場敞口來簡化進入給定市場的途徑,從而形成多樣化的投資組合。此外,指數基金傾向于遵循被動投資策略,與主動管理基金相比,這種策略產生的費用更低。基于這些原因,投資者的偏好已經從主動管理轉向被動管理。2019年9月,隨著越來越多的投資者意識到“跑贏大盤”的困難,被動型美股基金管理的資產規模超過了主動型美股基金。鑒于指數基金在傳統金融中的實用性和受歡迎程度,看到這種金融原語在加密生態系統中的出現不足為奇。諸如IndexCooperative,Synthetix和PieDAO之類的協議已經建立了各自的DeFi指數,從而使加密貨幣投資者可以輕松接觸DeFi,而無需成為該領域的專家。隨著加密生態系統將傳統金融中的所有可能的金融產品移植到加密網絡上,指數已為快速增長做好了準備,尤其是在DeFi資產中。集中風險

Aave總法律顧問RebeccaRettig加入Silvergate董事會:金色財經報道,Aave 總法律顧問 Rebecca Rettig 已被任命為 Silvergate Bank (SI) 和母公司 Silvergate Capital 的董事會成員。在此之前,她是Manatt, Phelps & Phillips律師事務所的合伙人,在那里她代表區塊鏈和數字貨幣客戶。Rettig分享了她對兩家公司合作的興趣,我認為 Silvergate 作為合作伙伴和合作者將有很多機會,因為我們來自Web 3方面,他們來自銀行方面,繼續為機構和傳統金融參與者帶來加密,DeFi借貸平臺 Aave 正在通過金融機構的 DeFi 流動資金池Aave Arc 將機構參與者帶入 Web 3 領域。流動性池是加密貨幣或代幣的眾包池,允許用戶在沒有中央參與者的情況下在 DeFi 平臺上交易加密貨幣。(Coindesk)[2022/3/17 14:01:25]

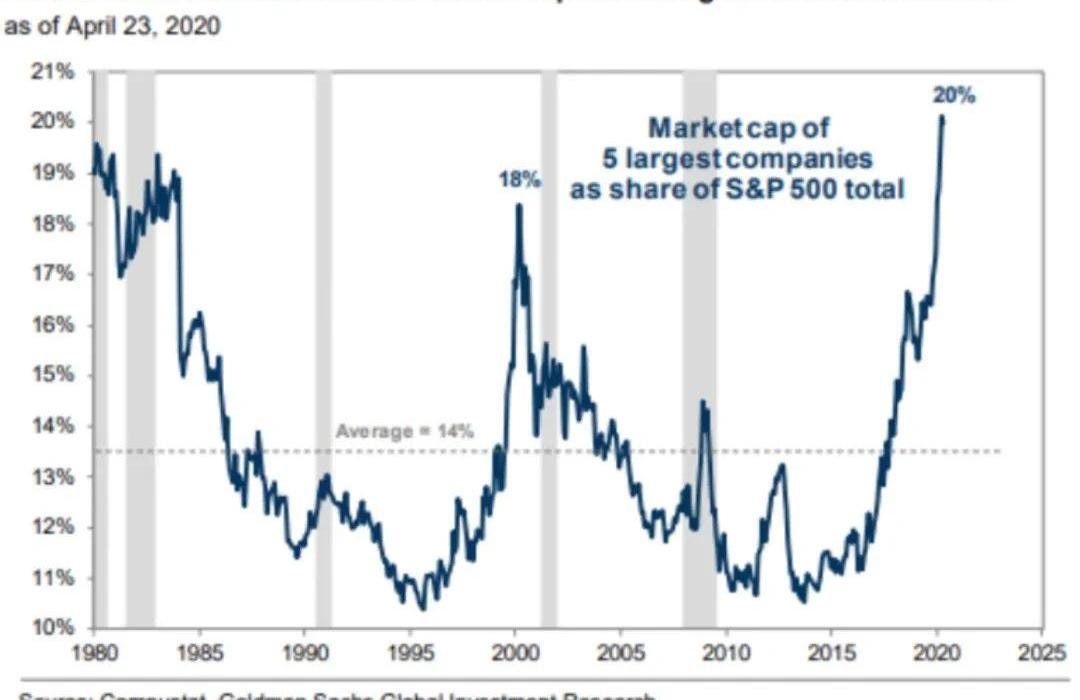

盡管有這些好處,指數基金仍會無意間帶來集中風險。這尤其適用于市值加權指數,因為每個公司的指數集中度由發行在外的股票乘以價格確定。例如,在過去幾個月中,標普500指數已經比互聯網泡沫時期更加集中在前五名科技股中。

AAVE跌破180美元關口 日內跌幅為21.24%:火幣全球站數據顯示,AAVE短線下跌,跌破180美元關口,現報179.964美元,日內跌幅達到21.24%,行情波動較大,請做好風險控制。[2021/6/22 23:57:44]

自4月以來,標準普爾500指數的集中度只增加了一點,前五大公司的集中度達到了21.95%。雖然這種行為在遵循市值結構框架的指數中是可以預期到的,但了解倉位集中度如何影響產品的風險和多樣化,有助于投資者了解在不同的市場環境下可以期望什么。投資中唯一免費的午餐

諾貝爾獎獲得者HarryMarkowitz曾經說過:“多元化是唯一的免費午餐”。核心思想是,通過分散投資,投資者可以通過犧牲一小部分長期的預期收益來降低投資組合的風險。多元化一直是指數產品的關鍵賣點,因此必須從不同角度進行考慮。雖然有幾種方法可以評估投資組合的多元化,但與此相關的最重要的是:不相關資產形式的多元化以平等承擔風險的形式進行多元化“不相關資產”指的是投資組合中基礎資產之間的相關性,而“平等風險承擔”則是單個資產對投資組合總風險的貢獻程度。多元化:不相關資產

Aave與Balancer合作推出Balancer V2資產管理器:借貸平臺Aave和自動做市商(AMM)Balancer合作推出了具有混合流動性和借貸功能的Balancer V2資產管理器。(cointelegraph)[2021/2/24 17:46:13]

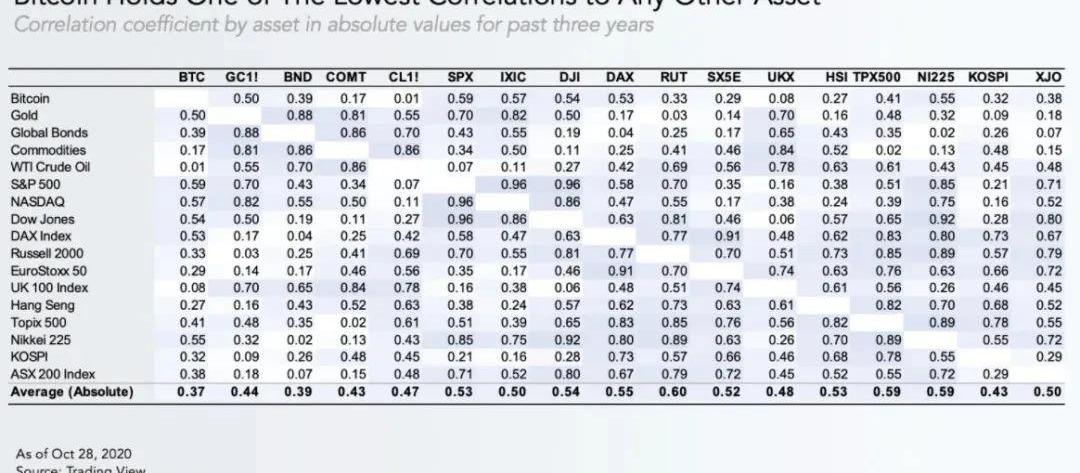

評估資產相關性的最常用工具是相關矩陣。相關性是一種統計,用來衡量一個變量與另一個變量之間的關系,而相關矩陣是一組變量的成對相關性的表格。現代投資組合理論是由HarryMarkowitz在20世紀50年代提出的,它將多元化作為一種投資組合配置策略,通過持有不完全正相關的資產來最小化特殊風險。換句話說,一個投資組合持有的不相關資產越多,多元化收益就越高。與黃金、原油、股票和債券等其他資產類別相比,比特幣和以太坊等加密資產的相關性最低,如下圖所示,截至2020年10月28日的3年內數據。

希望通過調整資產類別風險以提高回報率的投資者,必然需要將BTC和ETH等加密資產包含入其投資組合。多元化:平等風險承擔

一名用戶因誤操作損失110萬美元AAVE代幣:金色財經報道,推特用戶@TokenOops發現,一名AAVE持有者錯誤地將28,050枚AAVE代幣(約合110萬美元)發送到了該代幣的智能合約地址。這意味著其AAVE代幣現在已永久鎖定在區塊鏈上,無法提取。根據Etherscan的數據,該筆交易發生在10月3日。據悉,類似的錯誤交易是經常發生的,但通常不超過幾百美元。[2020/10/20]

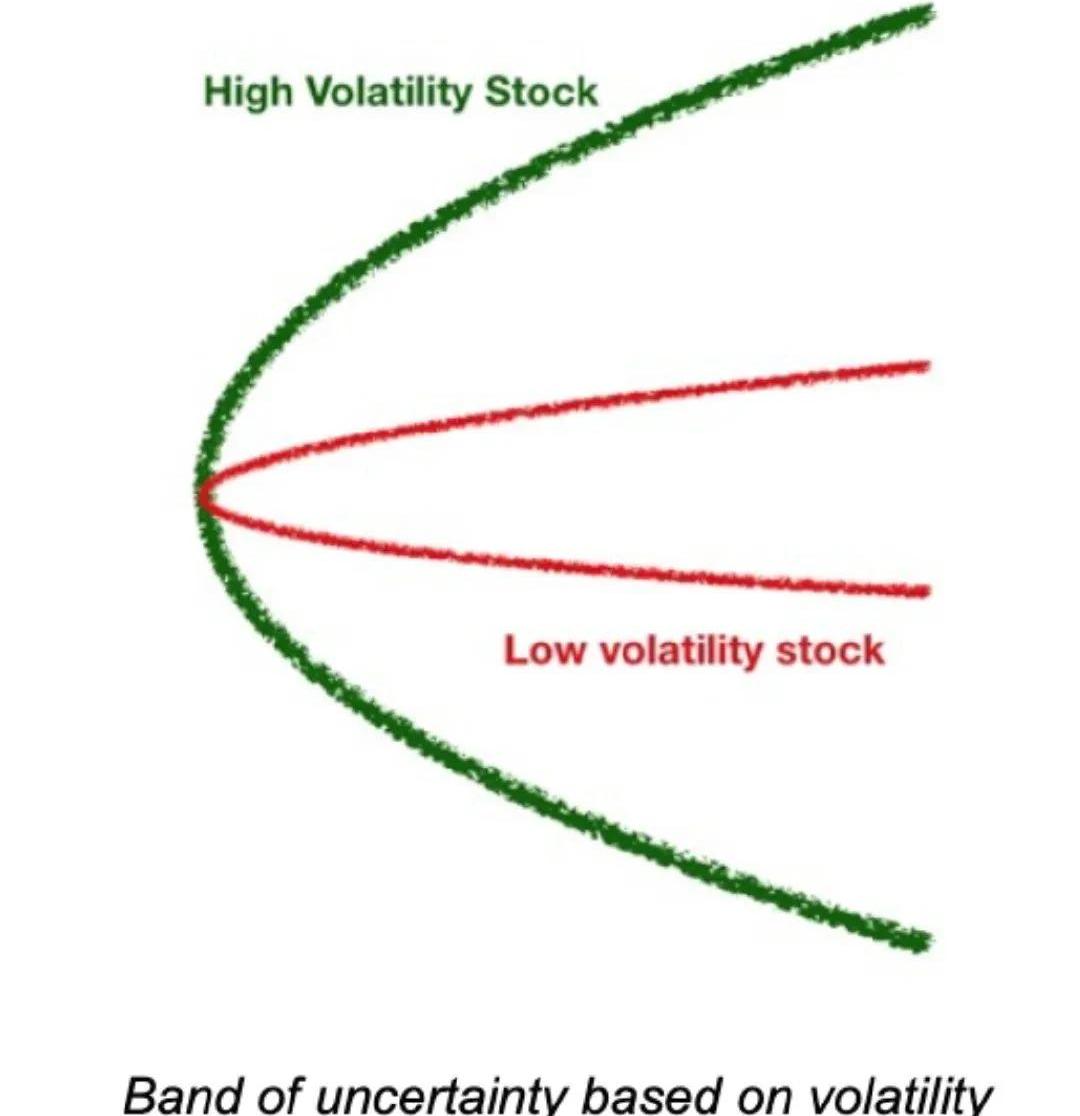

在建立一類資產的指數或投資組合時,對多樣化顯然是有限制的。不過,投資者可以在投資組合的多元化中獲得邊際收益。評估組合中每個資產的邊際風險貢獻可以衡量單個資產對投資組合整體風險的貢獻。理想情況下,每項資產的風險貢獻應平均分布在一個投資組合中。如果與組合中的其他資產相比,一項資產的風險占比很大,那么減少對這種資產的分配可以增加投資組合的多樣化。以著名的60/40投資組合為例—由60%的股票和40%的債券組成的投資組合。這種投資組合分配的最大缺點之一是在大多數市場中,90%以上的風險來自股票。因此,60%的投資組合帶來了90%的風險。換句話說,每種資產的風險貢獻與投資組合的資產配置不一致。這為什么很重要?簡單來說,股票收益率決定了60/40投資組合的收益率。當股票上漲時,則60/40投資組合也很可能也會上漲。同樣,當股價下降時,60/40也可能會下降。簡而言之,股票決定了60/40投資組合的未來。為了清楚起見,本文將風險稱為“資產收益的標準差”。可以將標準偏差視為不確定性的范圍。標準差越高,區間越寬,因此資產短期收益的不確定性也越大。

盡管多元化的原則已在傳統金融中很好的應用了,但在加密領域,投資者在構建投資組合時卻忽略了這些原則。著名的加密投資者已開始提倡初學者通過投資DeFiPulseIndex以輕松地獲得多種DeFi資產。雖然投資于DeFi指數聽起來對初學者來說是一個不錯的做法,但DPI可能無法實現其所聲稱的多樣化以符合更成熟的投資者的需求。多元化和最大的DeFi指數

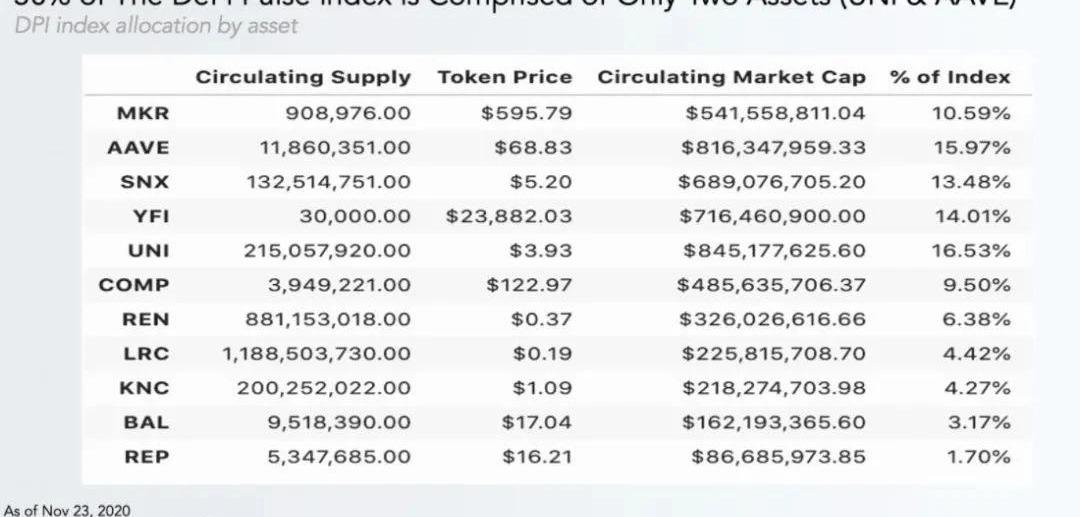

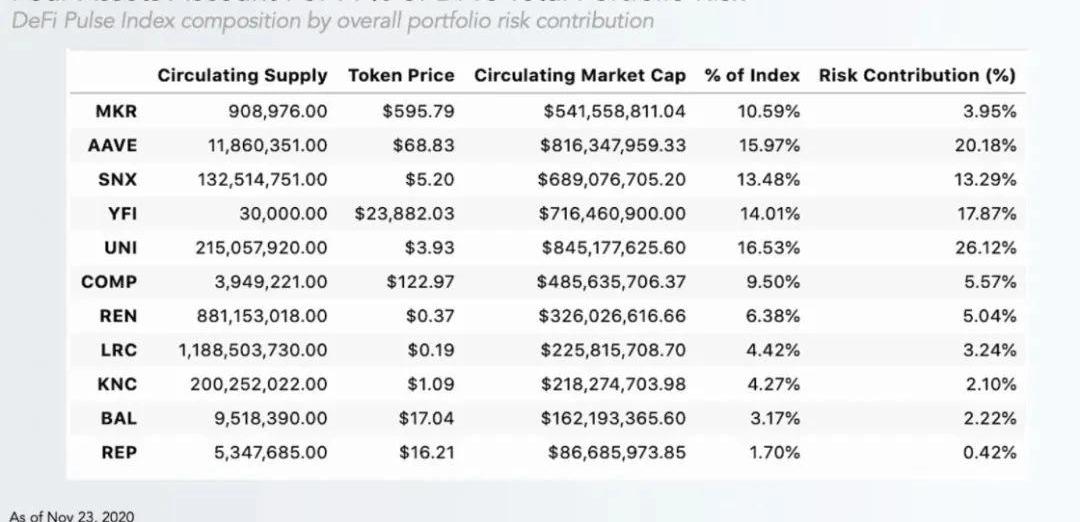

DeFiPulseIndex是市值加權指數,用于跟蹤以太坊上的DeFi資產的價格表現。DPI每月更新一次,不包括通證化的衍生產品、合成資產或鏈接到實物資產的通證。

DPI關于“不相關資產”

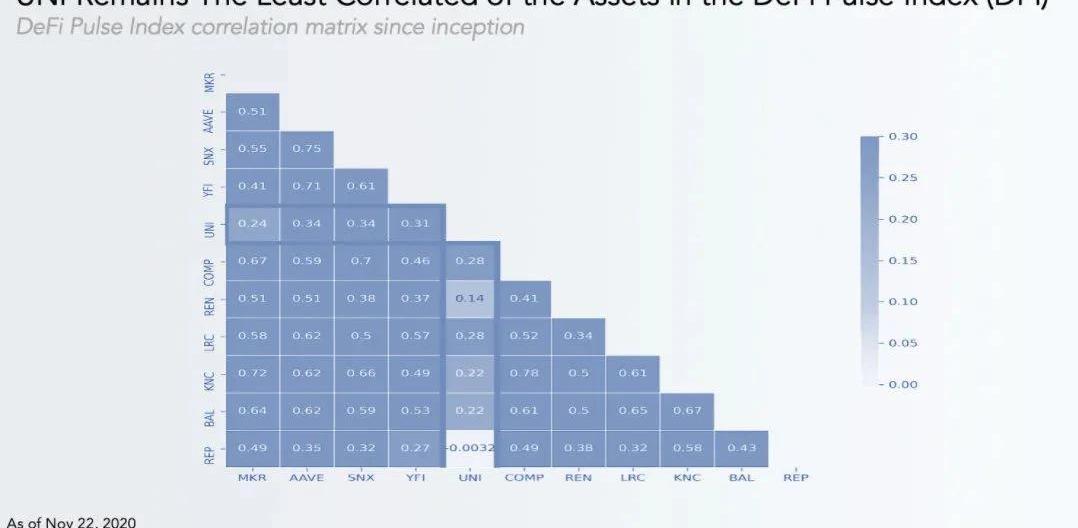

現在,讓我們在多元化框架中從“不相關資產”角度和“平等風險承擔”角度來檢驗DPI。DeFiPulseIndex的相關矩陣顯示,除UNI以外,大多數資產之間都高度相關。盡管UNI與REN或REP等其他DPI資產的相關性接近于零,但UNI與DPI資產仍保持正相關。DeFi協議資產的可組合性、Dai在許多基礎市場的應用以及與以太坊潛在的相關性都是潛在的風險集中點。

DPI關于“平等風險承擔”

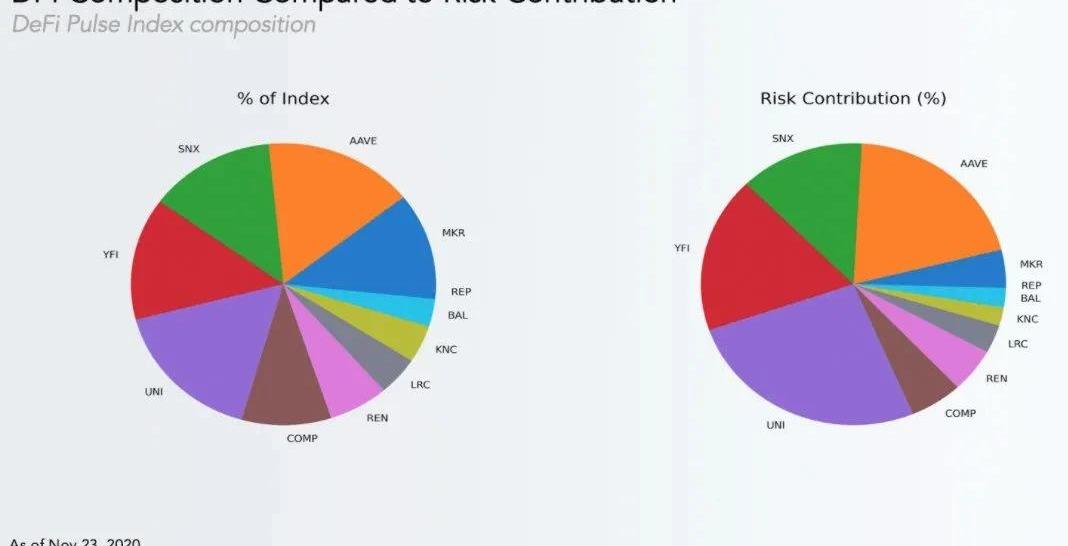

結合上述相關矩陣,我們可以使用資產協方差和總投資組合方差,來估算每項資產的MCTR,以細化的評估指數整體風險。根據當前DPI分配,總投資組合風險為122.48%。按資產計算MCTR表明,UNI約占總投資組合風險的26%。

此外,DPI總風險的77%主要由4種代幣驅動,DPI指數的收益會由于這4種代幣的價格波動而變得極為敏感。與我們的60/40投資組合一樣,DeFiPulseIndex組合中的少量資產帶來了大量風險。

提高DPI的多元化

簡單地將更多的DeFi資產添加到DPI投資組合中會適得其反,因為所有DeFi資產的走勢都是相同的,特別是在強勁的牛市或熊市中。產生更好的風險調整后回報的一種潛在方法是創建一種可以更平均地分散風險的配置。例如,轉向同等權重的投資組合并每周或每月重新平衡可能會產生更高的回報,同時也可以降低整體投資組合的風險。但值得注意的是,較短的再平衡時間周期可能會導致額外的交易gas成本產生。最后的想法

人們常說市場是隨機和混亂的化身。像DPI這樣的指數投資組合是為了控制無間斷交易的數字貨幣市場的隨機和混亂。“不相關資產”和“平等風險承擔”是控制投資組合應對市場波動的兩種有價值的方法。基于這兩個原則構建加密資產組合,可以降低整體風險并提高回報率。在接下來的10年里,隨著DeFi逐步吞噬傳統金融市場,它也必須吸收傳統金融界行之有效的策略。

Tags:DEFEFIDEFIDPIAlchemist DeFi AurumChargeDeFi ChargeDeFi Wizard$DPIX價格

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 12月1日晚8點,以太坊2.0啟動創世區塊,階段0正式上線.

1900/1/1 0:00:00在文章《比特幣的存在危機》2中,NicCarter描述了比特幣固有的身份問題。因為沒有人有權力賦予去中心化的系統一個身份,它們依賴于圍繞一套實用核心價值觀的主體間共識.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自01區塊鏈,Odaily星球日報經授權轉載。食品藥品安全是人民群眾安居樂業、經濟社會平穩發展的基礎保障.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。很多朋友應該都有看過專業人士對美股“永恒牛市”的分析,其實邏輯很簡單,就是公司用現金流回購股票,推動股價上升,產生更多現金.

1900/1/1 0:00:00這幾天都有不少讀者留言咨詢一些DeFi的問題,有一個問題問得比較多:如何參與和體驗DeFi?有人問這是不是就是指流動性挖礦?這好像是不少DeFi參與者對DeFi的第一甚至是唯一的印象.

1900/1/1 0:00:00