BTC/HKD-2.59%

BTC/HKD-2.59% ETH/HKD-3.14%

ETH/HKD-3.14% LTC/HKD-1.71%

LTC/HKD-1.71% ADA/HKD-2.66%

ADA/HKD-2.66% SOL/HKD-1.57%

SOL/HKD-1.57% XRP/HKD-2.38%

XRP/HKD-2.38%

前言

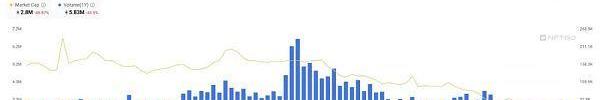

2023年Q3的加密市場是各類Layer2爭奇斗艷的競技場,而“傳統”的DeFi和NFT等細分賽道則稍顯沉寂,尤其是在Azuki的自殺式營銷之后。NFT的小圖片生意迎來了谷底時刻,而從更宏觀的美聯儲加息-減息周期來說,目前仍處于流動性不足的階段,分配給NFT市場的資金呈指數級下降。

如果將時間拉回至2022年的Q2,則可以發現當時已經是第一個熊市中的下降期,疊加當時的Luna-UST的死亡螺旋的小氣候帶動下,整體市場交易量下跌超過50%,而NFT類交易額也隨之大幅走低。

目前所處的階段則無非是這場漫長寒冬的一個蟄伏期,尤其是在Arweave領域出現的NFT可組合性創新,已經超越普通NFT的圖片炒作,而進入真正意義上的NFT可組合性——原子資產范疇,原子資產不僅可包含PFP,甚至可將FT或者各類RWA資產一同涵蓋入內,其搭建在Permaweb之上,也意味著允許資產的永久存放,擺脫長期的“偽去中心化”運作引發的沉疴。

NFT市場劃分:尋找自己的定位

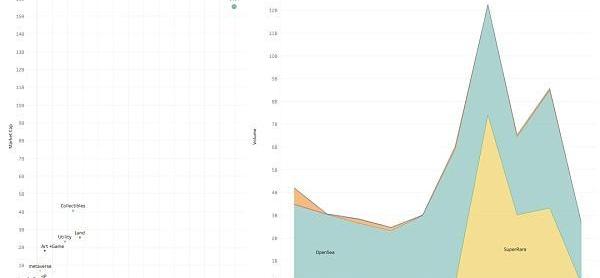

如果對現有NFT市場進行粗略劃分,大致可分為三種類型:

交易所擴展類:BinanceNFT、CoinbaseNFT,他們運行NFT市場的主要目的在于延伸自身的市場空間,運行模式與Token市場模式更為接近;

按交易品種:藝術品:SuperRareVS全種類代表OpenSea,他們的區別主要在于交易種類的區別,比如選擇特定藝術品市場或者全品類;

公鏈生態類:典型如Solona上的MagicEden,他們存在的價值主要在于為自家公鏈生態做建設,可以理解為為了NFT而NFT,為了生態而生態,屬于任意公鏈必不可少的組件。

Arweave上數據存儲量突破10億條:7月21日消息,去中心化存儲協議Arweave創始人Sam Williams發推稱,Arweave上的數據存儲量已突破10億條。[2023/7/21 15:50:45]

如果新的NFT市場想要在此時入局,需要認清自己的存在定位,想成為什么樣的交易市場比做成什么樣更為關鍵,換句話說,究竟是OpenSea等行業巨頭、Binance等交易所、其他公鏈的對手還是補充?

而目前最現實的選擇是抱緊項目方和跨鏈,項目方不介意多上新市場,而公鏈對生態的渴望是刻在骨子里的,這樣可以暫避OpenSea和交易所鋒芒,至少可以活下去。

比如,基于Solona的MagicEden交易總額一度突破10億美元,其創始人為前Coinbase產品經理殷卓勛,公鏈+交易所背景讓其穩固占據單一Solona公鏈的生態位。而在此背景下,OpenSea開始支持Solona網絡可以視為鯰魚效應的直接影響。

在確定自身定位后,我們都要面臨一個無法回避的窘境,究竟該如何看待OpenSea?

從ApeCoin的發行之后軌跡來看,NFT結合DeFi是一條可行之路,那么其他模式仍在等待爆發期。而直接捕捉NFT最大價值的仍然是NFTMarketplace,截至目前,對比現實世界的娛樂模式,NFT仍舊處于非常早期的發展階段,主要體現為兩點,一點是PFP類NFT占比過大,另一點是OpenSea占據過高交易額,甚至高達90%以上。

而根據創新擴散理論,市場早期階段的壟斷巨頭的根基并不穩固,創新者仍有其發展空間,畢竟,Z時代的娛樂內容,包括音樂、游戲道具,甚至個人社交平臺內容,都存在被NFT的直接可能。

除此之外,ArConnect也公開了自身API的源代碼,并在此基礎上天下可以說苦OpenSea久矣,我們甚至可以列出這頭惡龍的七宗罪。

Phala、Litentry、Darwinia及Bifrost共同贏得波卡測試網卡槽拍賣:據官方消息,Rococo測試網結束了第四輪卡槽拍賣,波卡隱私項目Phala Network、DID項目Litentry、Darwinia和Biforst集體贏得了第四個槽位。Rococo測試網目前正在模擬Kusama之前的平行鏈槽位競選,超過20條平行鏈參選。Acala、Plasm、Kilt成為前三個贏得卡槽的項目。[2021/3/31 19:31:15]

不發幣,想上市,手續費高昂,存儲中心化,審查不透明,跨鏈不積極,以及最關鍵的壟斷。

其中前六個是因,壟斷是果,首先要承認,OpenSea也是為行業做出過積極貢獻的,在2017年開啟長熊的至暗時刻,OpenSea是在苦苦堅持中度過的,如果沒有這份堅持,今天很多讓我們耳熟能詳的項目,包括Sand、BAYC在內的爆款會因為缺乏流動性而直接死亡。

但是一個不發幣的,甚至想直接IPO的項目方真的一點都不去中心化,建設更加去中心化的NFT市場是符合所有人期待的。

而為什么我們不喜歡OpenSea而又無法舍棄呢?又為什么屠龍者甚多但無一人真正成功呢?

合并問題來回答,OpenSea最大的優勢是在于路徑依賴——我們已經習慣于在其上進行交易。比如支付寶要改變微信的用戶群體,則涉及整個社交圈的使用習慣,你愿意我不愿意,那這事就無法推進,OpenSea的用戶黏性已經事實上形成。

事實證明,以LooksRare為代表的Token+刷量對于搶占市場有效,但刷量離沉淀下真實的用戶量還有很遠的距離,諸如X2Y2、MagicEden都有可能要面臨這個問題:

提供了豐富的API文檔,便于開發者在此基礎上復用和建設新的dApp。

更進一步而言,ArConnect也推出了ArConnectDevtools和ArLocalDevtools兩個開發者工具,前者可進行鏈接方面的開發,后者便于開發者在本地的測試。

MXC抹茶6月4日14:00上線Arweave 開放AR/USDT交易對:官方公告,MXC抹茶6月4日14:00上線Arweave(AR),并開放AR/USDT交易對。現已開放AR充值,6月5日14:00開放AR提現。

公開資料顯示,Arweave是一個新型區塊鏈存儲平臺,旨在克服區塊鏈數據存儲中存在的可擴展性、數據可用性和成本問題。Arweave致力于\"互聯網的可瀏覽的家庭網絡\",使用其原生代幣Arweave(AR)作為內部交換媒介,其價值來自于網絡內的實用性,包括向Arweave區塊鏈提交信息,獎勵礦工維護和保護網絡,抑制垃圾郵件的傳播。詳情請閱讀相關鏈接。[2020/6/4]

結合ArConnect開發方CommunityLabs此前推出的ArweaveWalletKit工具包,可以一站式滿足開發者在Arweave生態上ID服務和錢包接入的全部需求。

在面向下一個億級主流用戶到來的時代,錢包的重要性不言而喻,ArConnect的推出將補足Arweave的生態完整性。

在此情況下,如何擊敗OpenSea一定會是場漫長的戰役,但是我們可以確定的是有幾種事是我們可以做的:

團結更多的項目方和公鏈,避開交易所和OpenSea的鋒芒;

更加的去中心化,每天減少一點中心化含量;

久久為功,改變用戶習慣并非一朝一夕可以完成的事。

如果對照現有的成熟產品,比如微信之于社交、PayPal之于支付、蘇富比之于藝術、Google之于搜索、科層制之于組織,我們會發現一個更令人窒息的路徑糾纏,以上種種形式,均可被Web3.0牽涉進入,請注意是牽涉,而不是包含關系,去中心化的世界,不存在絕對的控制權概念。

比如Friend.Tech之于Web3時代的社交;Arweave之于Web3時代的信息存儲,這是構建信息檢索的第一步;PermaDAO之于Web3時代的組織;更不要說任何everPay產品已經具備支付功能,均和Web3無縫銜接。

動態 | a16z合伙人啟動基于Arweave的去中心化社交平臺FEEDweave:a16z crypto合伙人Denis Nazarov宣布啟動基于Arweave區塊鏈的去中心化社交網絡平臺FEEDweave,旨在在 Arweave 區塊鏈生態系統中進行「數據樂高」的開發測試。根據 block123 顯示,Denis Nazarov 是 a16z crypto 合伙人,在加入 Andreessen Horowitz 之前,參與創辦 Mediachain Labs,于2017年被Spotify收購。[2020/2/9]

而在此情況下,認為OpenSea會是證明Web3的走向中心化的例子。從表面上看確有其道理,第一,OpenSea占據了NFT交易市場95%以上的市場份額,支配力甚至超過Binance在加密貨幣交易所領域的60%份額,是絕對的行業標桿;第二,OpenSea其實并不那么加密,這是行業共識。

但是從內在機理看,Web3并不能被OpenSea所代表,這就如同8848電商平臺早于阿里,雅虎早于谷歌一樣,先來者卡位早,市場份額自然高,但時間一長,只有真正符合該賽道邏輯的產品才能勝出。

這并不是一種辯論邏輯,如同V神所言的中心化是實現去中心化的必經之路一樣,而是因為早期市場總額較小,就像是小水池的螃蟹,這不是真正的海洋爭霸。

OpenSea不是Web3.0時代的唯一藝術平臺形式

即使OpenSea占據絕大部分市場份額,即使單月交易額突破30億美元。我們依然可以認為目前的NFT市場還在極早期,甚至可以比喻為2011年之前的比特幣,重要原因在于我們目前的主流精神品消費仍舊不在NFF市場。

和整個奢侈品市場1.29萬億美元、游戲市場1800億美元、藝術品市場500億美元相比,整個加密藝術市場不過數十億美元,即使加上其他的NFT類別,也無法撼動整個人類消費品市場的額度。

效率最優:純交易模式的進擊

時間就是金錢,可交易性永遠是流動性的同義詞,但是NFT稍顯復雜,區別于FT的統一定價機制和數量模型,即使是在單一NFT系列中,其地板價和最高價也可能存在天差地別,無法相提并論。

動態 | 英國金融市場行為監管局對假冒Darwinex的加密公司發出警告:據financemagnates報道,英國金融市場行為監管局(FCA)對假冒Tradeslide Trading Tech Limited(也稱為Darwinex)的加密公司發出警告。假冒Darwinex的公司共有三個,分別為StockotradeFX、Ultimatecryptofx和Tradevibefx,這三家公司均聲稱他們歸Tradeslide Trading Tech Limited所有,而真正的Tradeslide Trading Tech Limited是FCA正式授權和監管的公司。[2019/7/31]

做市效率受到了嚴重影響,而針對這個問題,出現了三種解題思路:

碎片化。從模仿同質化代幣出發,到解構藍籌的高門檻,希望通過提高散戶數量來制作足夠的流動性,進而改變目前的NFT市場格局;

DeFi化。其一是模仿同質化代幣的做市模式,希望能通過將各類AMM模型引入NFT市場,制造出足夠的流動性;其二是借貸思維,將藍籌NFT作為抵押品,進而在其上引導出流動性,將散戶引入承壓池,支撐代幣價格;

交易員化。嚴格而言,這是Blur市場思維的總結,其核心是為NFT交易員服務,以滿足他們的特殊和專業需求為第一性原理,進而提升自身平臺價值。

可以這樣理解,NFT碎片化的起因在于自身價值不夠穩定。如果是系列NFT,如CryptoPunk等,代幣價值往往不均勻的分布在每個成員上,從而導致項目換手率多由熱門成員貢獻。但放大尺度而言,項目全局流動性很有可能會出現問題,直至進入死亡螺旋。

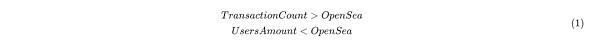

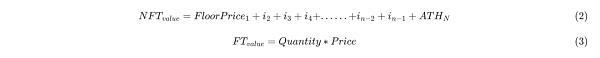

從價值發現角度而言,NFT不同于FT之處在于其價值計算公式是累加得出。其計算式如公式一,而FT則為代幣數量和價格之乘,其式如公式二。

除此之外,ArConnect也公開了自身API的源代碼,并在此基礎上天下可以說苦OpenSea久矣,我們甚至可以列出這頭惡龍的七宗罪。

不發幣,想上市,手續費高昂,存儲中心化,審查不透明,跨鏈不積極,以及最關鍵的壟斷。

其中前六個是因,壟斷是果,首先要承認,OpenSea也是為行業做出過積極貢獻的,在2017年開啟長熊的至暗時刻,OpenSea是在苦苦堅持中度過的,如果沒有這份堅持,今天很多讓我們耳熟能詳的項目,包括Sand、BAYC在內的爆款會因為缺乏流動性而直接死亡。

但是一個不發幣的,甚至想直接IPO的項目方真的一點都不去中心化,建設更加去中心化的NFT市場是符合所有人期待的。

而為什么我們不喜歡OpenSea而又無法舍棄呢?又為什么屠龍者甚多但無一人真正成功呢?

合并問題來回答,OpenSea最大的優勢是在于路徑依賴——我們已經習慣于在其上進行交易。比如支付寶要改變微信的用戶群體,則涉及整個社交圈的使用習慣,你愿意我不愿意,那這事就無法推進,OpenSea的用戶黏性已經事實上形成。

事實證明,以LooksRare為代表的Token+刷量對于搶占市場有效,但刷量離沉淀下真實的用戶量還有很遠的距離,諸如X2Y2、MagicEden都有可能要面臨這個問題:

提供了豐富的API文檔,便于開發者在此基礎上復用和建設新的dApp。

更進一步而言,ArConnect也推出了ArConnectDevtools和ArLocalDevtools兩個開發者工具,前者可進行鏈接方面的開發,后者便于開發者在本地的測試。

結合ArConnect開發方CommunityLabs此前推出的ArweaveWalletKit工具包,可以一站式滿足開發者在Arweave生態上ID服務和錢包接入的全部需求。

在面向下一個億級主流用戶到來的時代,錢包的重要性不言而喻,ArConnect的推出將補足Arweave的生態完整性。

鑒于此,價值發現必須是價值傳遞的前提,NFT首先要解決作價機制的問題,進而才需要用流動性解決交易規模的問題,而NFT作品的交易熱情由參與者的最大心理預期來驅動。

而DeFi化的代表是sudoAMM,其并非十分成功,根據Dune數據,大致交易量僅在一億美元左右,交易次數10萬次左右,歸根到底是NFT做市效率無法跟同質化代幣相提并論,整體市場規模較小的情況下,很難制造出足夠的流動性,巧婦難為無米之炊。

而最后是Blur的成功,如果從滿足交易員的專業性上而言,不論是平臺市場份額對OpenSea的搶占,盡管Blur代幣從一年前5美元跌至0.2左右,但至少以去中心化的名義做到了對OpenSea的有力回擊。

從交易量上而言,Blur遠超OpenSea,但從交易人次上而言,OpenSea則不論是買家還是賣家都遠超Blur一個數量級,側面驗證Blur更適合專業交易員,高度類似Curve和Uniswap的區別。

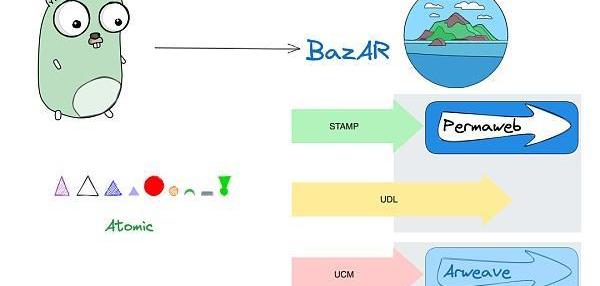

BazARNFT:原生可組合性

Arweave最近推出了建構在Permaweb上的NFT市場BazAR。首先說明,這個NFT市場更多是為了驗證原子資產交易和UCM/UDL/STAMP/$U等Arweave近期的一些重大更新而做的實驗性平臺,并非是為了挑戰Blur或者OpenSea,這是和前述NFT平臺的最大區別。

根據Arweave創始人Sam的說法,Arweave上的原子資產可以理解為“資產數據、元數據和智能合約全部捆綁到一個ArweaveID中。”

如此一來,通過智能合約,可以從根本上賦予原子

資產的無限可分割性和可交易性,并且NFT數據會得到永久保存,而交易記錄也會隨之同步更新,而在BazAR上,還出現一些新的變化:

可以使用$U來購買NFT,相當于獲得存儲上鏈的手續費折扣,并且可獲得PIXL代幣,每天都會自動發給在BazAR市場上購買資產的用戶;

任意上傳BazAR的NFT都可添加UDL,確保創作者可追蹤NFT的變化,并可從中獲得持續性收益,以應對當前的版稅現狀,確保創作者權益;

BazAR平臺滿足通用內容市場標準,用戶在使用時,可直接消除交易過程中的任何中介和抽成費用,和Permaweb原生交互;

在NFT展示列表中,用戶可使用STAMP來給不同的NFT進行評分,STAMP是基于Arweave的評價系統,其代幣可流通,相當于用戶可從評價系統中分成。

可以發現,BazAR的技術構成聚焦于NFT的可組合性,而非執著于NFT產品或者流動性,其更多是探索未來的NFT應用場景,而在當下的NFT市場,無論是零版稅還是中心化存儲,都在嚴重傷害NFT的內在價值。

結語

如果我們認為人類的虛擬化進程會進一步加深,那么Web3.0時代的市場價值又該如何去評估呢?

而這種價值,如果最終被證明擺脫不了中心化組織的控制,最終一定會崩塌。那時候,人們會從迷夢中幡然醒悟。

這些疑問恰恰不是一種杞人憂天,而是Web3未來的發展必須要解決的問題,就如同比特幣的發明一樣。數字黃金是人類進入信息時代的價值錨定物,這是歷史的必然,而比特幣承擔了這種價值是反而是一種偶然。

我們回到有關BazAR的問題上。現在的發展趨勢是,NFT本身就是存在諸多問題,我們需要用更好的產品去取代之,而非執著于眼前的經濟利益,如同Arweave創始人Sam所言,Arweave的UCM標準也可以用于交換同質化資產,如果說UniswapX希望成為更好的聚合交易器,那么Arweave和Permaweb則在試圖創建永不停機的紐交所和蘇富比。

所以這里的問題是面對發展中的問題,采取何種應對措施的選擇,我們當然可以選擇否定、嘲諷的視角去看著一群人“自娛自樂”,自己站在干岸上回味自己的“聰明”。但是換個視角,我們可以用加密行業本身的方式去解決。

我在視頻號里小米的電視業務高管講他和雷軍開會的一個故事。高管在會上說,這個季度我們電視業務利潤多少。。。。雷軍說:誰讓你掙錢的?我們上次的目標就是要市場份額,你掙錢是錯了。。。。。

1900/1/1 0:00:00作者:Fishylosopher本文將從意識形態的角度對web3進行“豎向”介紹,并闡述Web3的三大基礎原則.

1900/1/1 0:00:00英國初創公司RadixDLT在完成410萬美元的新一輪融資后,投資方為聚焦種子輪階段的風投機構LocalGlobe以及TransferWise聯合創始人TaavetHinrikus.

1900/1/1 0:00:00還記得2020年的DeFi夏季嗎?在那個夏季,Compound最先發起流動性挖礦,進而引發流動性挖礦熱潮。許多項目模仿Compound向流動性提供者提供代幣獎勵來吸引流動性.

1900/1/1 0:00:00Layer2的出現讓新公鏈賽道變得更為擁堵,但過高的估值和眾多參與方讓投資者難以抉擇。跨鏈橋將會是多鏈格局下的高確定性角色,可以隨著新鏈誕生不斷拓寬業務,在新鏈失敗時幾乎不用承擔什么風險,因此我.

1900/1/1 0:00:00“DeFi原生鏈”這一名詞在Berachain和Sei初露頭角時被市場窺見一隅,Sei定義自己為第一條真正意義上的DeFi專用鏈.

1900/1/1 0:00:00