BTC/HKD-1.94%

BTC/HKD-1.94% ETH/HKD-2.05%

ETH/HKD-2.05% LTC/HKD-0.64%

LTC/HKD-0.64% ADA/HKD-1.56%

ADA/HKD-1.56% SOL/HKD-0.51%

SOL/HKD-0.51% XRP/HKD-1.49%

XRP/HKD-1.49%

繼美國硅谷銀行破產之后,總部位于紐約市的加密友好銀行SignatureBank也被當地監管機構關閉。加上3月8日宣布終止運營的SilvergateBank,一周之內3家美國加密友好銀行主動或被動關閉。這場因期限錯配導致的銀行流動性危機仍在繼續,并快速蔓延至加密領域。作為加密市場與傳統金融市場的交叉連接點之一,穩定幣市場首當其沖,受到的影響最直接也最嚴重。

盡管美國當局及時采取措施避免此次銀行危機加深,但多家銀行相繼倒閉在讓公眾對銀行體系信任度降低的同時,也再次證實:加密市場并不存在真正穩定的穩定幣——穩定幣的穩定從來都是相對而非絕對的穩定。此前歐科云鏈研究院在接受澎湃新聞記者采訪時也曾表達類似觀點。

一、穩定幣不穩定或成加密新常態

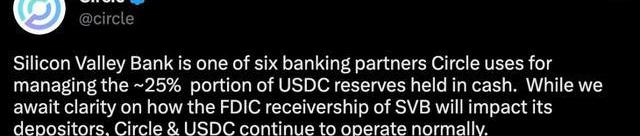

USDC是加密世界中增長最快、也是僅次于USDT的第二大美元穩定幣。為了保證穩定性,USDC發行方Circle采取完全儲備制度,將穩定幣業務的美元儲備與其他投資業務進行分離,并且每個月都會在官網披露經審計的USDC儲備明細和托管商名單。這些積極舉措在提升USDC透明性和安全性的同時,也帶來廣泛的用戶信任。可即便如此,一向以穩定性著稱的USDC在“黑天鵝”面前也難以穩定:只因有33億美元的儲備資產存放于SVB,USDC還是由于市場擔心可能出現的流動性風險而遭遇嚴重擠兌,一度明顯脫錨現象,跌至0.87美元左右。

Orbiter Finance:Discord被黑客攻擊,請勿點擊任何鏈接:6月1日消息,Layer2 跨 Rollup 橋 Orbiter Finance 發推表示 Discord 被黑客攻擊,正在盡力解決,請用戶不要相信 Discord 服務器中的任何內容,請勿點擊任何鏈接。[2023/6/1 11:52:21]

類似的穩定幣脫錨事件正頻繁發生:由于連續超發及資產不透明等問題,穩定幣龍頭USDT曾多次與美元脫錨;加密資產抵押型穩定幣Dai也數次由于抵押資產遭遇極端行情導致清算而出現價格波動;算法穩定幣UST更是在去年5月因市場持續拋壓而與美元迅速脫錨,對CeFi系統和加密生態造成沉重打擊.....

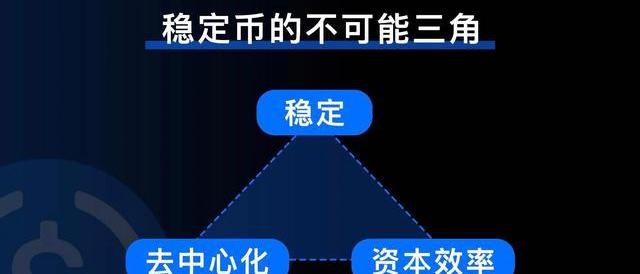

這些我們正經歷和已經經歷的事實揭示了一個顯而易見的規律:穩定幣并不能在任何時候都保持穩定。穩定幣的不穩定或將成為加密世界的新常態,究其原因是穩定幣底層信用與價值來源具有脆弱性——無論是以法幣資產還是加密資產為錨,亦或者以算法信用為支撐,都難以隔絕資產、算法、中心化機構的運營和市場影響。

DeFi收益率市場Pendle宣布引入StaFirETH-WETH池:4月20日消息,據官方推特,DeFi收益率市場Pendle宣布重啟Aura池,將為Pendle用戶引入StaFir ETH-WETH池,現已開放投票,激勵措施已于北京時間4月20日8時上線。vePENDLE持有者可以投票StaFi Protocol團隊賺取掉期費和新礦池的渠道獎勵。

StaFi Protocol將鎖倉并利用vePENDLE的力量來擴大對該礦池的激勵,并立即引導StaFirETH成為一個充滿流動性的的收益市場。據悉,StaFi是一個多鏈流動性質押衍生品協議。rToken是reward-Token的縮寫,作為LP代幣來代表質押資產。[2023/4/20 14:15:27]

既然如此,為什么還需要穩定幣?這是因為,穩定幣是加密市場迄今為止最重要的創新之一。它的出現不僅使不同波動性的加密資產之間產生穩定交易媒介,提升交易便捷性與交易效率,同時構建了傳統市場與加密市場的交互橋梁,使更多投資者及機構更高效地進入加密市場,在極端行情中甚至能在一定程度上充當避險資產角色。

Bitfinex已上線WBTC/BTC交易對:1月13日,據官方公告,Bitfinex已上線Wrapped Bitcoin(WBTC)/Bitcoin(BTC)交易對,WBTC也可以通過USD進行交易。[2023/1/13 11:09:43]

那我們又該如何理解穩定幣的穩定?與其他加密資產相比,穩定幣的顯著特征就在于其通過錨定法幣和其他資產的方式來試圖實現價格穩定。穩定幣的穩定主要體現在兩個維度:首先是錨定資產的價值穩定,這是穩定幣價格穩定的內在支撐;其次則是穩定幣與錨定資產的兌換渠道穩定,這是穩定幣價格穩定的外在表現。

在某種程度上,穩定幣更像是法定貨幣與加密貨幣之間的中間狀態。盡管無法如同法幣一般基于國家信用去構建強勢信用,但通過依托其他資產或算法信用,穩定幣相較于波動劇烈的加密貨幣還是相對更加穩定的資產。在不考慮監管等不可抗因素的前提下,只要穩定幣背后的錨定資產保持安全與穩定,且穩定幣運營機制不出現問題,即便穩定幣自身因市場因素出現短暫波動,最終都能恢復到穩定狀態。

Delphi Labs發布跨鏈流動性統一模型 SLAMM白皮書:10月11日消息,Delphi Labs 發布了 SLAMM 白皮書。SLAMM 即關于跨鏈流動性的統一模型(A Unified Model for Cross-Chain Liquidity),是關于 AMM 共享形式的探索。白皮書部分內容探討了 SLAMM 如何在 Cosmos 應用鏈之間轉移流動性。

據悉,SLAMM 采用一種旨在減輕流動性碎片化影響的新機制:共享流動性 AMM (SLAMM)。使用協調的應用鏈Hub、虛擬流動性池和其他鏈上的衛星部署,理論上 SLAMM 將跨越相互隔離的跨鏈池優化流動性。通過這種方式,Delphi Labs 希望可以實現 LP一次存入,LP 無處不在,LP 將被動收取跨鏈手續費收益。這將為終端用戶提供更好的用戶體驗 (UX) 和交易執行體驗,并為 LP 提供更優收益。[2022/10/11 10:30:32]

因此,我們應當理解穩定幣所謂的“穩定”從來都不是絕對穩定,而是相對穩定狀態。

Blockworks:Arbitrum將重新啟動Odyssey:金色財經報道,據 Blockworks 消息,隨著成功完成 Nitro 遷移,Arbitrum 將重新啟動 Odyssey,Arbitrum 預計,隨著系統重新校準,定序器會在數天到數周內降低 gas 費用,而此前 Odyssey 暫停就是因為交易費用的飆升。據悉,Arbitrum 還暗示正在開發一個去中心化測序儀(sequencer)并推出一些驗證器。[2022/9/2 13:03:18]

二、最小外部依賴性可能使去中心化穩定幣短期“受寵”

正因為穩定幣的不穩定是常態,所以此次USDC受SVB破產影響而短暫脫錨并不稀奇。但透過這件事,加密市場更關注的是中心化穩定幣的風險多樣性以及其對銀行系統穩定性的依賴。

對法幣抵押型的中心化穩定幣,我們此前更關注底層儲備資產組成及實際抵押情況,以避免信用不足與超發現象發生;但USDC脫錨提醒我們,中心化穩定幣的風險不僅源于儲備資產自身,更可能出現在持有這些儲備資產的機構身上,比如銀行。無論是風險出現在哪個環節,本質上導致風險的原因是相同的:缺乏透明性。

為了解決中心化穩定幣缺乏透明性這個難題,我們相信在USDC因SVB暴雷而遭遇流動性危機后,加密市場將在短期內再次關注去中心化穩定幣發展。相較于依賴法幣信用與銀行穩定性的中心化穩定幣,去中心化穩定幣在資產透明性和設計靈活性方面表現更為優異:任何人都能在鏈上公開查詢穩定幣協議抵押情況,并且沒有或只有有限的第三方控制。最小程度的外部依賴性和最大限度的透明性使得去中心化穩定幣在特殊時期更具吸引力。

不過,大部分去中心化穩定幣為了降低外部依賴通常采用超額抵押模式,這實際上是以降低資金效率為代價換取穩定性;而其所表現出的抗審查性在保證去中心化和獨立性的同時,也會限制其在應用層面的可拓展性與安全性。這是去中心化穩定幣的內在缺陷。

所以,盡管去中心化穩定幣對于剛剛經歷加密友好銀行倒閉沖擊的加密社區很有吸引力,但對更廣泛的主流金融機構和大多數普通投資者而言,擁有更高資金效率和穩定性中心化穩定幣可能才是更明智的長期選擇。

但中心化穩定幣也需要在危機中變得更加透明與安全:這既要加密市場內部的努力,也需要依賴監管機構對穩定幣的監管創新。當前各國監管機構對穩定幣市場始終保持密切關注,針對穩定幣的監管也在不斷演進:香港在2022年就曾針對相關議題發布《加密資產和穩定幣討論文件》,探討香港未來對穩定幣的監管方向;日本于2022年6月通過全球首部穩定幣法案《資金決算法案修訂案》,明確穩定幣概念范疇及監管原則;英國經濟與財政部也計劃修改現有監管框架,以納入用作支付手段的穩定幣;國際清算銀行更是正在帶頭開發穩定幣監控系統,以確保發行人保持足夠的儲備。

整體來看,全球穩定幣監管如今普遍遵循“相同業務、相同風險、相同監管”的基本原則,以風險控制為出發點,重點關注穩定幣市場的透明性與安全性,兼顧監管政策的有效性和靈活性。在可預期的未來,如果全球范圍內能逐步建立對穩定幣的監管框架,我們仍看好合規的中心化穩定幣的長期價值與發展空間。

三、危機擋不住加密與傳統的融合之勢

一直以來,監管機構總擔心穩定幣和加密市場的擴張性增長會對金融體系造成影響。美國監管者們近期更是頻繁以加密市場為目標,有針對性地削弱加密行業的銀行化。這種趨嚴的監管轉變在FTX事件后初露端倪,如今更明顯。

然而,隨著過去數年加密市場與主流金融市場的融合程度逐漸加深,風險實際上早已成為雙向而非單向的。加密創新固然會對主流金融市場產生威脅,但主流金融市場風險同樣沖擊著加密市場。如果考慮兩者在市場規模、輻射范圍和成熟度等方面的差異,現階段加密市場對更廣泛的金融體系的影響是有限的,而主流金融市場對加密領域的沖擊可能更為顯著。

所以在監管擔憂加密風險的同時,加密社區亦擔憂脆弱的銀行及金融體系對加密創新的影響。此次美國銀行危機讓不少加密從業者意識到,加密創新不能過度依賴中心化金融體系,更需要推動加密原生資產和DeFi等去中心化金融的發展。盡管傳統銀行危機并不能直接證明去中心化就絕對安全,但對加密行業來說,相較于將自身安危交付給脆弱的外部中心化機構,掌握發展主動權和獨立性,在保持創新和活力的同時提高安全和穩定性顯然是更優選擇。不過,減少外部依賴并不意味著加密行業與主流金融體系將會疏遠:加密市場仍需主流金融市場提供流動性和應用空間,主流金融市場也需要加密市場的創新與活力。

加密與傳統的融合仍將繼續。而作為加密世界與傳統世界的連接,穩定幣不僅會成為Web3中最可靠和最關鍵的用例,并將被越來越多的金融及科技企業采用,構建出更有效、更安全和更全球化的創新產品,成為未來金融體系中的重要拼圖。

Tags:穩定幣USDUSDC為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格USDC幣USDC價格

隨著比特幣繼續創下歷史新低,GrayscaleInvestment的比特幣信托股價也創下歷史新低。11月7日,GBTC股票相對于該基金持有的標的資產價值的折價擴大至創紀錄的36.7%.

1900/1/1 0:00:00備受矚目的新公鏈Aptos在18日宣布上線主網AptosAutumn,幣安等各大交易所則宣布將于明日陸續上架Aptos原生代幣APT.

1900/1/1 0:00:00狗狗幣擁有不可替代的社區支持和廣泛的知名度。一般的模因幣,包括柴犬,都享有同樣的特權。總體而言,2022年并不是加密貨幣最好的一年。然而,當埃隆馬斯克收購Twitter時,狗狗幣迎來了牛市.

1900/1/1 0:00:00Aptos為早期測試網絡用戶推出了可追溯的代幣空投。該團隊獎勵了近110,000個地址,總計2000萬個Aptos代幣。Aptos基金會在一夜之間進行了追溯代幣空投,以獎勵早期的網絡參與者.

1900/1/1 0:00:00盡管比特幣面臨嚴重的看跌壓力,但價格繼續保持在看漲區間內。自從明星加密貨幣從20,000美元以下的低點大幅反彈至28,900美元的高位以來,市場參與者對即將到來的市場趨勢變得更有信心.

1900/1/1 0:00:0012月被吹捧為“圣誕老人集會”月份,預計股票和加密貨幣市場的價格將在圣誕節前夕上漲。然而,自過去十年以來,圣誕老人反彈一直是一個神話,因為市場大多橫盤整理.

1900/1/1 0:00:00